微信公众号

微信公众号

微信公众号

微信公众号

本周,国内蛋白粕市场整体呈现宽幅震荡态势,且因宏观面、基本面主题频繁切换,盘面交易逻辑也处于在持续转换中。周中前半段,市场整体处于宏观恐慌情绪的影响中,国内双粕整体均走出一段较明显的下跌回吐行情,但跌幅较其他商品更浅。

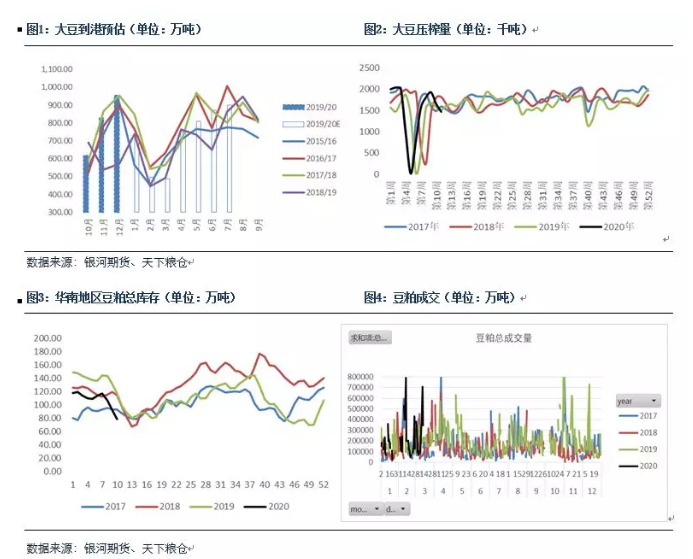

随着宏观影响在盘面逐步体现,市场关注焦点再度转向产业逻辑,受近期大豆到港预期下调影响,国内油厂开机率大幅下滑,华南地区现货供应偏紧,基差持续走强,未来一周,华南地区整体有停机计划,更增加了现货供应的紧张情绪。在此期间,油厂主推远期合同,低位基差叠加下游追涨情绪强烈,周内基差成交大幅放量。在现货驱动影响下,盘面59月差大幅走强,未来是否具有持续性需关注巴西国内的疫情控制情况及产地装船进度。

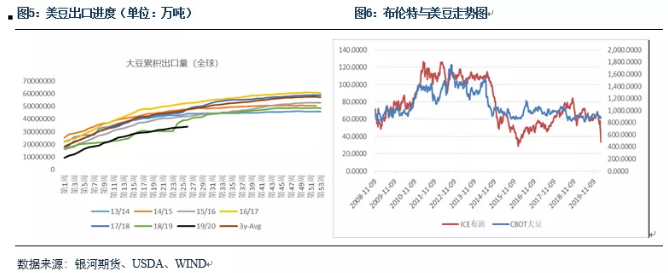

相对于豆粕的坚挺态势,美豆则受影响严重,毫无疑问当前美豆已跌破基本面底部,并在逐步透支宏观风险因素,对比历史原油与美豆走势表现,二者相关性也一定程度反应其资产配置中的金融属性,相较于历史美豆受原油下跌拖累的行情中,当前美豆基本面实际更显弱势,总体来看,在国际疫情逐步扩散以及宏观风险仍未得出明确结论背景下,美豆下方空间仍然存在。

周内,豆粕盘面整体呈现几涨几跌、宽幅震荡的走势,这与宏观事件影响下美豆的大幅下跌以及国内市场现货供需偏紧的事实存有较大关联。3-4月期间大豆船到港推迟的事实已开始被市场关注,未来一周华南地区油厂全线停机更加剧了市场对未来豆粕现货供应紧张的担忧。最近两周,华南地区基差快速上涨,截止周五广东、广西基差均突破+100,部分地区达到+200以上,虽然当前需求并无明显起色,但供应端矛盾已开始逐步显现,天下粮仓数据显示,在此前一周中,华南地区(广东+广西)大豆库存大约在76万吨左右,维持最近近年来较低水平,导致当前大豆库存偏低主要因到港量下滑、船期推迟等方面因素的影响,全国范围来看,3-4月期间大豆到港量预估可能继续下滑至月均500-550万吨左右的水平,按照当前大豆库存实际情况来看,3-4月期间月均压榨量可能整体维持在650万吨左右的水平,在此影响下,未来两个月中豆粕库存可能将继续维持低位运行,加之油厂停机,限量惜售,支撑豆粕基差进一步走强。受近期现货强势上涨带动,下游补库积极性明显增强,加之当前盘面榨利良好,油厂助推远期合同,低位基差吸引成交,周内日均成交量超过32万吨。

相对于基差如火如荼的上涨,M59走势明显滞后,这一定程度上源于驱动与实际估值的相互背离,虽然3-4月船期到港推迟造成了局部区域基差的大幅走强,但并未改变港口实际到船,消息显示,巴西3月预计排船1100万吨以上,其中600万吨以上将运抵中国。这也意味着5月以后,大豆到港依然庞大,节奏的变化实则并未影响总体供应。不过受近期新冠肺炎疫情国际化蔓延影响,市场对巴西国内的防控能力明显担忧,总统博尔索纳罗是否感染病毒的消息至今未能给出准确答案,因而后续巴西大豆船运节奏仍然是不可避免的问题。结合盘面来看,虽然当前M59走势较快,但逆势操作可能仍需等待。

二、宏观风险发酵 美豆大幅收跌

周内,宏观风险再度发酵,疫情的影响尚未平息,OPEC+会议谈判破裂再度主导了周内大宗商品的快速崩盘,很明显美豆也未能独善其身。虽然此前我们也提及过,从基本面角度来看,870美分附近应当有相对明确的支撑,但在系统性风险扩散影响下,美豆持续跌破850美分,并且随着疫情全球化扩散,美豆再度下探似乎也是一个无从阻拦的趋势。在无明确变量出现前,美豆暂且还是看不到太明显的反转动力。周内USDA发布月度供需报告,很明显这一份偏空的报告,虽然本次报告未对美国数据做出调整,但再度上调巴西和阿根廷产量毫无疑问对美国市场形成重击,雷亚尔汇率的贬值也使得贴水再度承压下行,美豆未来出口如何变化还是一个较大的变量,上周美豆出口新增净销售30万吨,再度不及预期,同样在向市场释放利空信号,3月的月度供需报告未作调整主要因月底将发布季度谷物库存报告,出口压榨如何变化将最终揭晓。值得关注的是,本月末还将发布新作种植意向展望,按照当前大豆玉米比价跌至2.3以下的水平来看,8500万英亩的数据或有望下调。周内,因前期干旱,布交所最终还是下调了大豆产量数据,不过因前期做出过上调,因而对盘面影响可能较有限,未来阿根廷天气情况还是需要重点关注。

但总体来看,在疫情全球化以及原油问题尚未妥善解决的大背景下,美豆下行动力可能仍然存在,并且对比历次08年、16年等原油下跌所引致的美豆下跌行情中,美豆基本面实际更弱,暂不具备抄底基础!

截止2020年第10周(2月28日-3月7日),国内港口共累积到船13条合计84.5万吨,较前一周减少6.5万吨,截止当期,3月共累积到港64.9万吨,预计3月到港489万吨,4月750万。2020年第11周(3月9日-3月13日),油厂共累积压榨大豆147.1万吨,同比减少3%,环比减少11%,因油厂缺豆较严重,近期压榨整体下滑。3-4月份大豆到港整体偏低,部分油厂断豆停机,预计月内开机率下滑仍将延续。

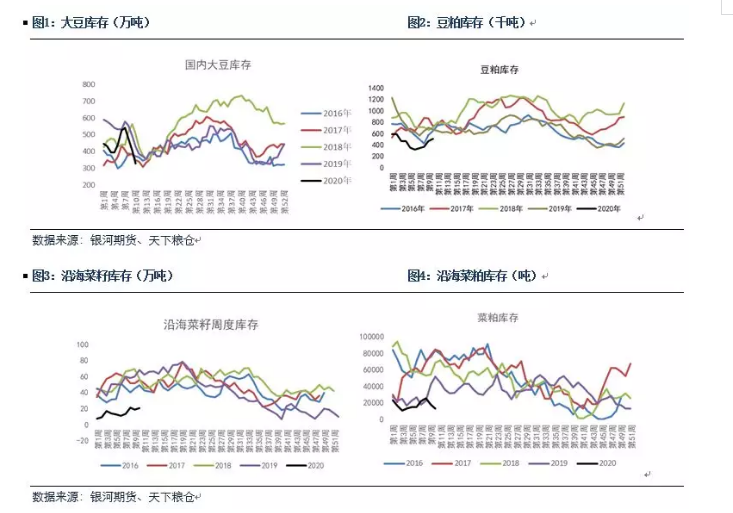

第10周(3月2日-3月8日),国内油厂大豆库存328.69万吨,较前一周减少78万吨,豆粕库存较上周继续增加4.1万吨至51.2万吨,同比减量缩窄至23%,环比增9%。受库存较低影响,本周样本点提货预计继续下滑,因压榨增幅整体降幅也较大,预计本周豆粕库存将整体持稳。

菜系方面,3月菜籽预估到港量在33万吨,2月到港23万吨,2-3月颗粒粕预估到港13万吨。第10周(3月2日-3月8日),国内沿海地区菜籽库存为20.9万吨,前值为18.9万吨,较前一周增加2万吨,周内共累积压榨3万吨,较上周增加5千吨;菜粕库存1.8万吨,较上一周下滑7500吨,港口颗粒粕库存18.667万吨,较前周下降2.8万吨。过去一周菜粕提货2.15万吨,因菜籽近期库存整体增加,菜粕理论继续趋增。

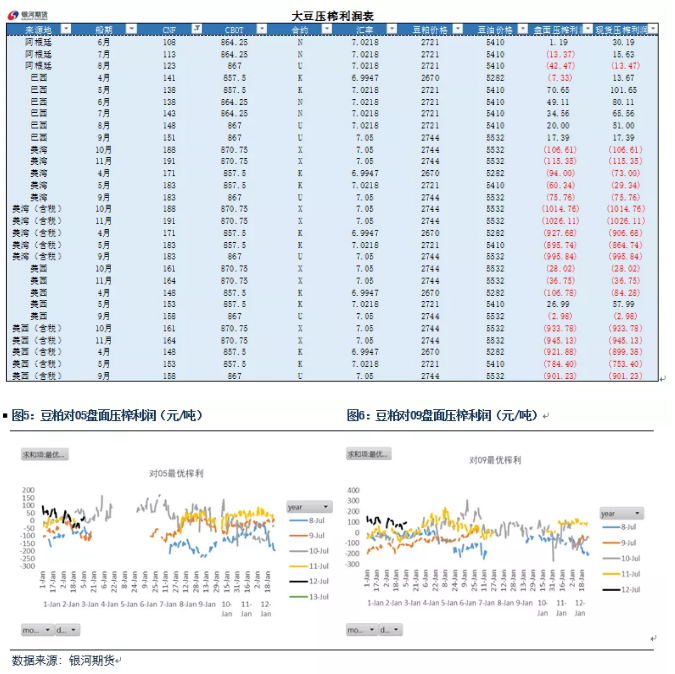

本周,北美地区贴水继续维持稳定。受雷亚尔持续贬值影响,南美大豆再度承压下行,现货持续维持宽松整体压力不大,截止3月13日,美湾4月船期维持至171K、5月183K;美西4月148K,5月153K;巴西地区4月141K,5月138K。受出口关税确认上调影响,近期阿根廷地区贴水回落较快,榨利优势明显。受周无豆粕盘面快速拉涨影响,盘面套保利润继续改善,南美地区贴水优势仍然较明显,巴西盘面榨利丰厚。

2020年第11周(3月9日-3月13日),国内豆粕日均成交36.93万吨,其中现货日均成交4.63万吨,基差成交32.28万吨。因近期盘面榨利仍然可观,油厂低位基差吸引成交,全国多数地区6-9,10-1基差成交大幅放量,市场仍对后市需求持乐观态度,加之当前豆粕库存持续低位,后续到港压力大,油厂停机增加,下游提货紧张,现货商追涨情绪严重。东北2005+260,华北2005+180,山东2005+160,华东2005+130,广东2005+120,广西2005+210。受油厂开机率预期下滑,全国多数地区基差延续企稳走强态势。周内菜粕成交继续维持好转,水产需求尚未完全启动,菜粕基差变化不大,广西基差维持至M2005-90、福建现货基差成交维持至M2005-30。

本周,国内蛋白粕市场整体呈现宽幅震荡态势,且因宏观面、基本面主题频繁切换,盘面交易逻辑也处于在持续转换中。周中前半段,市场整体处于宏观恐慌情绪的影响中,国内双粕整体均走出一段较明显的下跌回吐行情,但跌幅较其他商品更浅。

随着宏观影响在盘面逐步体现,市场关注焦点再度转向产业逻辑,受近期大豆到港预期下调影响,国内油厂开机率大幅下滑,华南地区现货供应偏紧,基差持续走强,未来一周,华南地区整体有停机计划,更增加了现货供应的紧张情绪。在此期间,油厂主推远期合同,低位基差叠加下游追涨情绪强烈,周内基差成交大幅放量。在现货驱动影响下,盘面59月差大幅走强,未来是否具有持续性需关注巴西国内的疫情控制情况及产地装船进度。

相对于豆粕的坚挺态势,美豆则受影响严重,毫无疑问当前美豆已跌破基本面底部,并在逐步透支宏观风险因素,对比历史原油与美豆走势表现,二者相关性也一定程度反应其资产配置中的金融属性,相较于历史美豆受原油下跌拖累的行情中,当前美豆基本面实际更显弱势,总体来看,在国际疫情逐步扩散以及宏观风险仍未得出明确结论背景下,美豆下方空间仍然存在。

总体而言,当前豆粕盘面给出较为不错的榨利已经在较大程度上体现了国内供应端的紧张预期,因而在美豆继续下跌风险影响下,豆粕上方空间比较有限,无追涨价值。而当前M59关注重心仍然在于巴西疫情的进展情况,不建议逆势介入操作。

单边:当前豆粕盘面已较大程度体现现货端的紧张,追涨无价值,如巴西装运无太大实质性问题,单边可尝试逢高试空。

套利:当前船期节奏来看,5-6月期间大豆到港仍然较多,短期现货紧张更多为节奏性影响,M59、RM59反套观望,重心在于监测巴西国内疫情进展事态以及国内装运情况,同时,重点关注中储粮后续是否有释放储备豆动作。

期权:卖M2005-C-2800,卖M2005-P-2650;买M2009-C-2800,卖M2009-P-2650近远月跨式组合

作者承诺

本人具有中国期货业协会授予的期货从业资格证书,本人承诺以勤勉的职业态度,独立、客观地出具本报告。本报告清晰准确地反映了本人的研究观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点而直接或间接接收到任何形式的报酬。

免责声明

本报告由银河期货有限公司(以下简称银河期货,投资咨询业务许可证号 30220000)向其机构或个人客户(以下简称客户)提供,无意针对或打算违反任何地区、国家、城市或其它法律管辖区域内的法律法规。除非另有说明,所有本报告的版权属于银河期货。未经银河期货事先书面授权许可,任何机构或个人不得更改或以任何方式发送、传播或复印本报告。

本报告所载的全部内容只提供给客户做参考之用,并不构成对客户的投资建议。银河期货认为本报告所载内容及观点客观公正,但不担保其内容的准确性或完整性。客户不应单纯依靠本报告而取代个人的独立判断。本报告所载内容反映的是银河期货在最初发表本报告日期当日的判断,银河期货可发出其它与本报告所载内容不一致或有不同结论的报告,但银河期货没有义务和责任去及时更新本报告涉及的内容并通知客户。银河期货不对因客户使用本报告而导致的损失负任何责任。 银河期货不需要采取任何行动以确保本报告涉及的内容适合于客户。银河期货建议客户独自进行投资判断。本报告并不构成投资、法律、会计或税务建议或担保任何内容适合客户,本报告不构成给予客户个人咨询建议。

银河期货版权所有并保留一切权利。

联系方式

银河期货有限公司 农产品事业部

北京:北京市朝阳区朝外大街 16 号中国人寿大厦 11 层

上海:上海市虹口区东大名路 501 号白玉兰广场 28 层

电话:400-886-7799

【网站声明】

1.频道所刊登文章、数据等内容纯属作者个人观点,仅供读者参考,并不意味着本网站对其真实性负责。

2.如其他媒体、网站或个人从本网下载所刊发、转载的文章,其版权均归原作者所有;附带版权声明的文章,其版权以附带的版权声明为准。

3.我们转载的文章,如果涉嫌侵犯您的著作权或知识产权,以及转载出处出现错误,请及时联系文章编辑进行修正或删除,谢谢您的支持和理解。